2020年,新冠疫情凶猛席卷全球,国际原油一度跌至负值,中美贸易关系形势紧张,在这样的形势下,有机化工进出口市场又经历了怎样的蜕变,且看金联创为您盘点2020,解析市场要点。

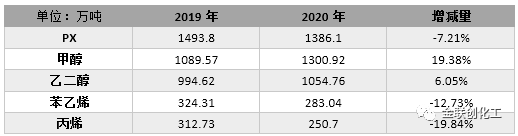

2019年开始PX进口量就出现缩量的情况,今年PX进口量继续回落,2020年中国PX进口量在1386.1万吨,较2019年减少107.7万吨,降幅达7.21%,较2018年减少204.2万吨,降幅12.84%。使得进口量连续两年减少的根本原因还是国内一体化项目上马较多,诸多PTA有突出贡献的公司向上扩充产业链,解决了原料供应问题,2019年PX自给率约48.84%,2020年PX自给率提升至57.7%,大规模的公司基本实现了PX-PTA-聚酯完整产业链,因此国产化大幅度的提高后,PX进口货优势已不再,PTA企业节省了运费、关税等多项成本,未来进口量减少依然是大势所趋。

2018年以来中国甲醇进口量突破前期700-800万吨区间持续增加,2020年中国甲醇进口量继续破历史上最新的记录,全年进口量在1301万吨,较2019年增加211万吨,增幅超19%,较2018年增加超550万吨,增幅75%。从今年甲醇进口大幅度的增加的诱导原因来看:首先,2020年受新冠疫情影响,国际甲醇供需矛盾加剧尤为明显,国际甲醇需求多以甲醛及MTBE传统需求为主,年内缩量较为显著,而供应方面因有伊朗装置投产,整体产量尚可,进而导致供需矛盾增加,而中国市场则因稳定的需求量以及较好的疫情控制,使得更多国际货物流入中国市场。同时伊朗、委内瑞拉货物仍被美国制裁,两地维持对华高出口量,其中伊朗当月进口量由之前的40-45万吨/月大幅度的增加至70万吨/月。其次,2020年中国甲醇内外盘呈现大幅顺挂行情,即进口甲醇报关进入中国后,更具有成本优势,而内外盘的顺挂空间使得国际甲醇持续流入中国市场,亦导致了2020年中国甲醇进口量的继续增加。故总的来看,国际供需矛盾加剧以及内外盘持续顺挂为2020年中国甲醇进口量的持续增加的根本原因,而在年内总量增加的同时,因部分阶段国际开工不同导致的各月进口量不一情况亦较为明显。

由于国内富煤贫油少气的资源现状,国内乙二醇多以进口为主,对外依存度长期维持在55%以上,进口量高居不下,2020年全年乙二醇进口量为1054.76万吨,较2019年增加60.06万吨。从乙二醇进口量居高不下的原因来看:首先,国内下游聚酯产能呈逐年增长态势,对乙二醇的需求与日俱增,在此情况下,国内乙二醇产能迅速增加,尤其是煤制产能增速较快,但由于成本无优势及产品质量原因,进口货源仍占据主导。其次,2020年中国因较好的疫情控制,国内市场需求恢复较好,下游聚酯端全年开工保持高位,而海外市场疫情严峻,限制封锁措施严重阻碍了市场恢复,印度因疫情封锁措施,大量出口至印度的货物转口到中国,美国去年投产多套乙二醇装置,出口量相应大幅度的增加,而海外欧洲市场需求有限,欧洲至中国的价差缩窄,出口欧洲的货物将再度来到中国。整体看来,在进口成本优势情况下,下游聚酯产能持续不断的增加,需求稳定增长情况下,国内乙二醇进口依存度会降低,但进口量将持续维持高位。

2020年苯乙烯全年进口量约283万吨,较2019年减少41万吨,降幅12.73%,月均进口量在23.6万吨。2020年中国进口量下降的原因主要在于:其一,国内苯乙烯新增产能释放下,产量大幅度的提高,继续填补需求端缺口,对外依存度会降低;其二,部分国际装置计划内检修、延迟重启甚至故障减停产,下半年全球阶段性供应偏紧,尤其以四季度最明显,对中国的进口量持续缩减,甚至有部分中国货源出口外流。而同时,在中国产能及产量大幅度的提高的趋势下,2020年中国苯乙烯进口量没再次出现大幅度下降的原因主要在于:①2020年美金固定合约并未缩量;②受国际疫情影响,上半年国外需求大幅萎缩,全球性供应宽松,1-3季度对中国进口供应保持平稳;③主力下游表现可圈可点,尤其三大主力下游自二季度开始恢复强劲,开工率猛增,对苯乙烯消费量配合良好。

2020年,中国丙烯进口量在250.70万吨,较2019年减少62.03万吨,跌幅在19.84%。2020上半年丙烯进口量在109.72万吨,较2019年同期的157.69万吨减少47.97万吨。而3月丙烯进口量14.55万吨,为年内低点,也创下2014年以来单月最低点。上半年进口量锐减的根本原因依旧是新冠疫情影响,丙烯下游及终端复工进程放缓,上下情相对疲软,业者操盘积极性一般,国内现货供应偏充裕,对进口买盘热情不高。下半年,虽疫情得以有效控制,丙烯上下游市场行情改观,下游开工热情高涨,丙烯需求旺季来临。而三四季度,国内部分PDH装置开工出现波动,下游合约需求转嫁市场,而地方炼厂因原料不足,气分产能无法完全释放,国内丙烯需求缺口扩大,下游买家对进口货源询盘热情回升,进口量重回高峰。返回搜狐,查看更加多